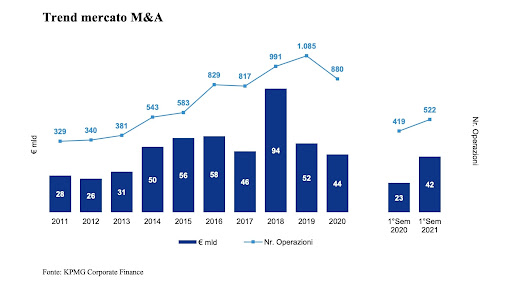

Il 2021 è stato per l’Italia un anno record per gli investimenti M&A in termini di crescita e volumi: si è registrata una crescita record per i deal 27,3% rispetto al 2020, corrispondente a un volume di circa €85,5 miliardi ( i settori più performanti sono stati quello chimico e industriale, il settore consumer e technology ). Lo scorso anno il volume degli investimenti era meno della metà, €39 miliardi.

I numeri record 2021: bilancio complessivo e la distribuzione sul territorio

La crescita esponenziale degli investimenti è sottolineata da ben 18 operazioni di controvalore superiore a €1 miliardo (erano 10 nel 2020), per un valore di oltre €60 miliardi; anche il mid-market, con un totale investito di circa €24,6 miliardi, si posiziona in un trend di crescita vigoroso con un 55,4% in più rispetto all’anno precedente.

Anche i numeri legati alle performance del Private Equity si sono notevolmente incrementati: parliamo di 166 operazioni concluse, quindi il 23,5% sul totale delle operazioni ( ben 21 miliardi contro gli 8,3 miliardi del 2020 ).

I dati si presentano però in modo disomogeneo nelle diverse zone dell’Italia, dimostrando uno squilibrio tra settori e aree, ma sono comunque dati in linea con lo sviluppo e la suddivisione della rete imprenditoriale in Italia.

I deal sono stati 705 così suddivisi:

- 331 operazioni a Nord-Ovest del paese, prevalentemente nel settore industriale e manifatturiero;

- 197 operazioni a Nord-Est, in prevalenza nel settore industriale;

- 139 operazioni nel Centro Italia, settore industriale;

- 38 operazioni a Sud, in particolare nel settore energetico.

Emerge dal report “M&A in Italia – Review 2021 e Preview 2022”, realizzato annualmente da EY, che la previsione sul mercato M&A per il 2022 è In linea con quanto accaduto nel 2021, ovvero un andamento estremamente positivo ma per cui bisogna tenere conto di alcuni elementi che possono impattare negativamente sulla crescita:

- pandemia e rischio di nuovi lockdown;

- andamento inflattivo, in particolare nel settore energia, che andrà a influenzare negativamente la ripresa dei consumi;

- tenuta del debito e dello spread, qualora ci fossero ulteriori shock pandemici o eventi legati all’instabilità del governo.

Per quanto riguarda la crescita nel 2022, il modello econometrico EY individua una forchetta variabile tra il +3,5% e il +5%.

Marco Daviddi (Strategy & Transactions Markets Leader Europe West, EY Strategy & Transactions Leader Italy) prevede che le riserve di denaro non ancora utilizzate dai private equity, ma anche le riserve economiche accantonate dalle famiglie e dalle imprese italiane, si mantengano su livelli molto alti.

Daviddi, riferendosi alla crisi innescata dal Covid-19, afferma che avrebbe accelerato il processo di trasformazione: “Questo fenomeno è destinato a perdurare in vari settori: la necessità di operare una veloce trasformazione dei modelli di business e operativi, all’insegna della revisione delle catene di fornitura, dell’efficienza operativa e della definizione di nuove modalità di ingaggio dei clienti, in un contesto, quale quello italiano, di limitata disponibilità di capitale specie nelle PMI, continuerà a favorire una dinamica M&A solida. Molte grandi operazioni sono attese nel 2022 nei settori delle telecomunicazioni, life science ed energia.”

I settori nel dettaglio: Telecomunicazioni

La crisi del Covid-19 ha certamente accelerato la domanda di connettività. Infatti secondo il report di Agcom, nel 2020, il volume di traffico dati quotidiano su linee broadband in Italia è cresciuto del 49,5% rispetto al 2019. Ancora in crescita nel corso del 2021, gli investimenti nel settore TMT hanno raggiunto i €20 miliardi, con una crescita significativa rispetto agli €8 miliardi del 2020.

Protagonisti, con circa il 53% del volume degli investimenti nel settore, sono i fondi PE, Private Equity, destinati alle High Grow Companies. La forte domanda di connettività unita all’incremento del traffico sulle reti non sono stati completamente monetizzati, come si evince dal report, a causa dei contratti ‘bundle’ o “all inclusive” che ormai dominano il mercato, con impatti sulla marginalità del settore.

Per questo gli operatori del settore TELCO sono alla ricerca di opportunità per sostenere e valorizzare il portafoglio clienti. In che modo lo fanno? Puntando alle partnership con i content providers. Mettere in risalto le infrastrutture è un tema di grande attualità, infatti l’innovazione sulle infrastrutture godrà dei benefici delle progettualità e dei fondi disponibili derivanti dal PNRR, per il quale si stima un impatto al 2026 per circa €50 miliardi.

I settori nel dettaglio: Life Science

Durante la prima metà del 2021, si è riscontrato un ritorno alla normale attività di negoziazione per il settore life sciences, con un forte volume di operazioni.

I protagonisti del settore volgono le loro attenzioni sulle fusioni e acquisizioni per innovare e massimizzare il potenziale dei loro portafogli. In Italia nel 2021 si sono registrati investimenti pari a €2 miliardi, più del doppio rispetto al 2020. La spinta arriva dal Private Equity, soprattutto tramite operazioni di add-on promosse da aziende già in portafoglio ( imprese che mostrano un forte interesse per le categorie dei centri diagnostici e di ricerca, della medicina di prossimità e dei laboratori di analisi ).

Per il 2022 il flusso dei potenziali sviluppi di portafoglio rimane ancorato ai settori della diagnostica, della tecnologia biomedica, dell’home-care e del beauty. Oltre a questi, farmacie, cliniche veterinarie, laboratori e distribuzione farmaceutica dovrebbero continuare il processo di sviluppo e consolidamento iniziato negli anni precedenti.

I settori nel dettaglio: Energy

Il volume investito in Italia nel settore energy ha superato i €10 miliardi, con una crescita estremamente positiva rispetto agli anni precedenti e con una quota di investimento dei private equity di oltre il 25% sul totale.

Questo risultato deriva da diverse dinamiche: mentre i consumi nel corso del 2021 sono tornati ai livelli pre-Covid, il prezzo delle forniture energetiche è esploso a causa dell’incremento del costo delle materie prime ( soprattutto del gas ). Ma anche l’attenzione più meticolosa alle tematiche di sostenibilità spinge gli operatori del settore Oil & Gas a diversificare il proprio modello di business.

Le dinamiche sopra citate possono impattare i volumi investiti nei prossimi mesi e le aspettative per il 2022 sono meno brillanti e orientate, in prevalenza ma non esclusivamente, alle energie alternative alla sostenibilità.

I settori nel dettaglio: Retail & Consumer

Nel 2021 il volume investito è risultato pari a circa € 7,9 miliardi, circa € 3,2 miliardi in più rispetto al 2020. Il PE ha contribuito con circa il 31% sul totale.

Per quanto riguarda il settore retail & consumer, questi sono i trend prevalenti:

- ottenere l’accesso a soluzioni D2C ( Direct to Consumer ), utilizzando la leva dell’M&A;

- integrare nel proprio portafoglio business legati ai temi della sostenibilità e del benessere;

- espandersi per ottenere l’accesso a nuovi mercati;

- consolidare le filiere produttive.

L’appetibilità del settore, per i fondi e gli investitori è generata puramente dai brand ad alta riconoscibilità, rimangono forti perplessità legate allo sviluppo del Covid-19 e all’inflazione che sta mettendo le filiere, soprattutto alimentari, sotto pressione.

I settori nel dettaglio: Manufacturing e dei prodotti industriali

Il 2021 ha mostrato una buona capacità di ripresa, sia per quanto riguarda il fatturato che per gli ordinativi.

Il numero di operazioni è stato di circa il 28% sul totale in Italia, per un peso a valore di circa €3,8 miliardi, conseguenza delle dimensioni medio-contenute delle aziende target.

Anche nel settore manifatturiero e di produzione industriale, il Private Equity ha avuto un ruolo di guida con 53 operazioni. L’industria 4.0 ha presentato e presenterà le maggiori opportunità di M&A: la pandemia ha infatti portato a una revisione dei modelli di business che favorisce la digital transformation; anche le supply chain stanno vivendo un grande cambiamento, dato dalla pandemia. Ciononostante non si esclude che ulteriori shock pandemici e l’inflazione potrebbero avere un impatto importante sull’andamento dell’attività transazionale nel settore.

I settori nel dettaglio: Automotive

Gli investimenti nel settore Automotive impattano profondamente sulle dinamiche transazionali. Dalla digital evolution, al passaggio imminente dalle motorizzazioni endotermiche a quelle elettriche ed al potenziale connesso ai sistemi a guida autonoma, ne conseguono dei cambiamenti all’interno dei modelli di consumo, tutti cambiamenti rivoluzionari che fanno sì che l’automotive abbia bisogno di rilevanti investimenti. I fondi richiesti avranno lo scopo di incrementare innovazione, sviluppo e capex per la trasformazione delle linee di produzione e si attendono anche processi rilevanti di M&A.

Ma per questo settore in particolare la trasformazione industriale rappresenta un rischio concreto ed è guidata da decisioni politiche: entro il 2035 l’Italia abbandonerà i motori termici. Le Case non potranno più produrre nuove auto a benzina o diesel, i concessionari non ne avranno più da vendere. Così ha deciso il Comitato interministeriale nazionale, così chiede l’Europa nel Fit for 55, il piano per dimezzare le emissioni dell’Unione.

In vista dell’annunciata transizione energetica, i tecnici del Mise, con il supporto delle associazioni di categoria, hanno svolto un’analisi al fine di individuare le aziende della componentistica che potrebbero risentirne. Sono 101 le imprese a rischio, con 26.000 dipendenti, pari al 17% dei dipendenti del mercato nazionale.

Sono dati impressionanti che, senza interventi correttivi, mettono a rischio una buona parte del sistema produttivo della filiera M&A e rendono problematiche anche le previsioni sul fronte investimenti.

Cosa aspettarsi dal 2022

L’impressione generale è che le performance del 2021 saranno difficilmente ripetibili, dato il contesto di grande incertezza, in particolare in termini di inflazione e costo di energia e materie prime.

I settori retail & consumer, manufacturing, prodotti industriali e automotive appaiono molto esposti alle incertezze; inoltre, ad aggiungersi a un quadro di per sé non brillante, nell’ultima legge di bilancio non sono stati rinnovati gli incentivi fiscali per la rivalutazione delle partecipazioni non quotate, rendendo di fatto più costose le exit per gli imprenditori.

Come affrontare nella maniera più efficace il processo di integrazione post acquisizione

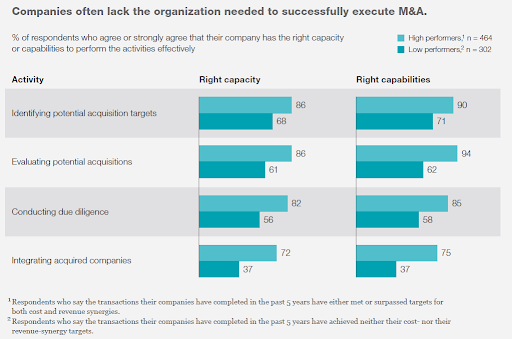

Molto spesso per l’azienda che effettua un’operazione si pone il problema di integrare il nuovo business, senza creare stress e discontinuità nella sua organizzazione.

Molto spesso affidarsi a un Interim Manager esperto è la migliore soluzione per l’integrazione post acquisizione, vediamo quali sono i motivi alla base di questa scelta:

- E’ necessario uno sforzo immediato per mantenere l’operatività delle funzioni aziendali nel periodo immediatamente successivo a un’acquisizione, soprattutto nei Sistemi, nelle Operations,e nelle funzioni di Marketing & Sales.

- Non è affatto consigliabile distogliere i Manager della parte acquirente per ricoprire ruoli operativi nella società acquisita, perché si rischia di indebolire o scoprire funzioni importanti dell’azienda acquirente.

- Altrettanto sconsigliabile sarebbe assumere un Manager a tempo indeterminato con il rischio concreto che quest’ultimo, dopo 6-18 mesi una volta completata la fase di integrazione, diventi un esubero per l’Azienda

- L’Interim Manager con esperienza nel settore specifico è una soluzione immediatamente operativa, con tempi di inserimento di un mese circa, flessibile, con termine dell’incarico in tempi brevi e anche meno costosa, se paragonata ad altre soluzioni.

In conclusione, il manager ad interim è una soluzione ottimale per portare a termine con successo i processi di integrazione necessari dopo le operazioni di M&A, grazie alla sua capacità di essere rapidamente operativo e al suo solido bagaglio di competenze ed esperienze maturate nel settore specifico.

TIM Management è in grado di supportare l’imprenditore e i suoi advisor nelle operazioni di M&A, restructuring e turnaround, con partner di alto profilo che hanno maturato una profonda esperienza specifica in materia.

Contattaci per un approfondimento.

Cesare Tocchio è uno dei fondatori di TIM Management, per oltre vent’anni ha ricoperto la carica di Amministratore Delegato in Società multinazionali, in queste posizioni ha sviluppato una solida esperienza finalizzando diverse acquisizioni e cessioni di aziende, marchi o rami d’azienda con lo scopo di consolidare il business, saturare gli stabilimenti e ristrutturare Aziende in perdita. Negli ultimi anni ha portato a termine importanti operazioni di LB0 con fondi quali Mezzanine Management Uk, Argos Soditic e 21 Investimenti ricoprendo la funzione sia di Manager che di Investitore.